易车研究院发布购车决策洞察报告之动力篇(2024版): 新动力诉求强劲,建议降低汽车消费税

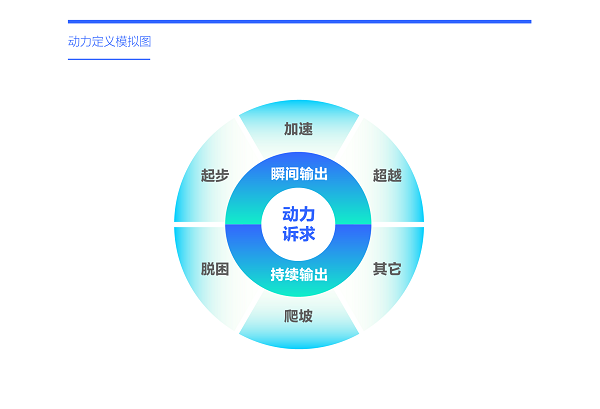

动力诉求:指用户在购车过程中对车辆在起步、加速、超越、爬坡、脱困等状态时的瞬间和持续输出强劲动力的要求

虽然中国车市在近二十多年实现了蓬勃发展,但一直以1.5L和1.6L之低附加值的小排量产品为主,对车企的利润贡献非常有限,动力卖点突出的产品一直局限于小众市场,与美国的大排量等强劲动力产品一直引领销量排行的结构形成鲜明反差。未来中国车市动力突出的产品,以及对应的细分车市,有没有快速爆发的可能?车企能否基于强劲动力卖点培育高利润业务版图并重塑自身的利润结构?

为了助力车企更好挖掘动力卖点,易车研究院尝试撰写动力报告,但易车研究院不擅长动力技术研究,仅在用户研究领域有一定积累。针对易车研究院的优劣势,本报告聚焦用户诉求,不探究具体的动力技术,争取扬长避短,希望可以给车企、经销商等易车客户,提供一份有差异化价值与坚守独立第三方立场的参考材料;

易车研究院基于用户维度,并结合主流分类维度,将购车用户的动力诉求定义为用户在购车过程中对车辆在起步、加速、超越、爬坡、脱困等状态时的瞬间和持续输出强劲动力的要求;

本报告的研究数据以易车研究院的线上调研为主,2024年前三季度的总样本量超过5万份,并以易车大数据和易车研究院的线下调研数据为参考。

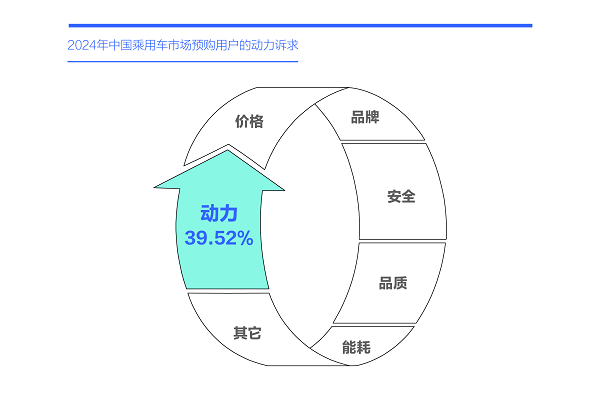

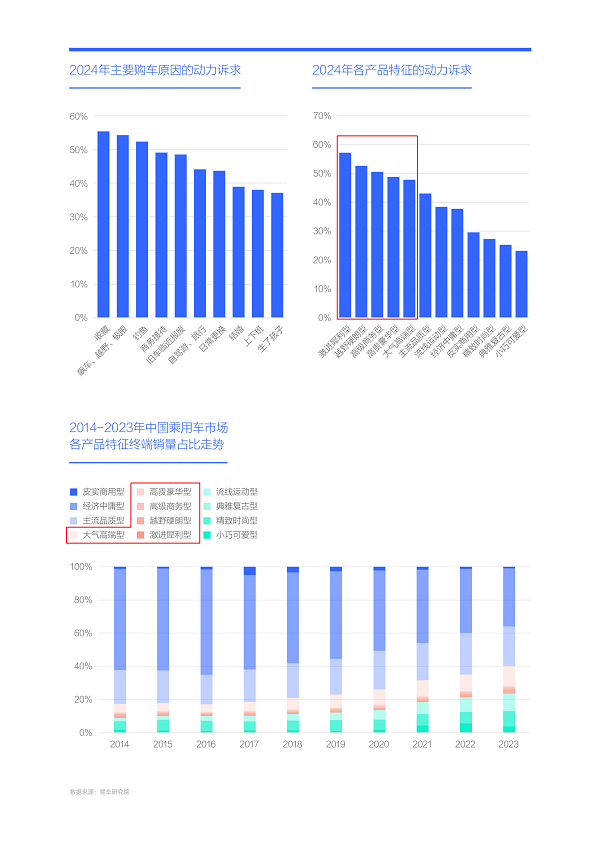

2024年中国购车用户的动力诉求为39.52%,在消费升级主导的本轮换购潮中,动力能否成为主流卖点并助力车企脱颖而出?

2024年中国车市的动力诉求为39.52%,虽然该诉求暂不如价格、能耗、安全等主流卖点,但大幅高于静谧、越野等小众卖点,说明还是有不少购车用户会惦记动力卖点;

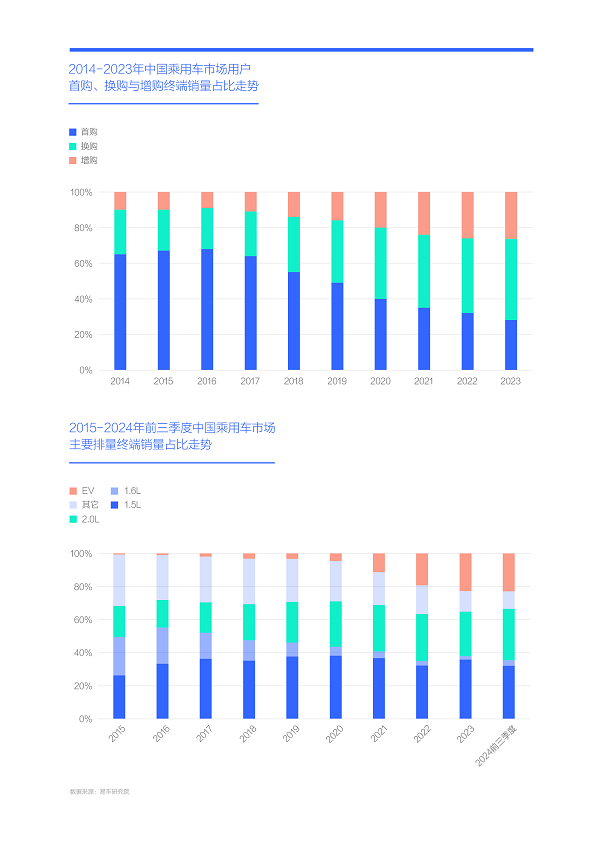

不同动力的排量结构与车市的用户结构密切相关:2018-2023年本轮以消费升级为主的换购占比由31%快速逼近46%,期间中国车市的排量重心由1.6L和1.5L的小排量,向2.0L之更高排量上移,2024年前三季度2.0L的占比超过30%;同期中国车市的增购占比由14%超越26%,由于本轮增购以满足女性的代步为主,助推0排量的EV蓬勃发展,后者的市占率从无到有,快速突破20%……快速崛起并主导的增换购群体,已经对中国车市以小排量为主的传统排量结构形成了较大冲击,EV和2.0L占比快速提升;

近几年,用户结构的演变对排量等动力结构的重塑仅是开始,目前新动力诉求尚未成型,能满足新动力诉求的产品也不丰富,广大车企仍需深入探究用户演变与动力结构的走势,并及时采取应对举措,切忌固步自封于过去的1.5和1.6L之小排量,也别停留于目前的2.0L排量。

换购为主的大叔的动力诉求突出,再加大叔车市蓬勃发展并跃升为最大细分车市,大叔有望掀起中国车市“新动力消费浪潮”

挖掘产品卖点的首要任务是找准用户,结合性别和年龄两大最核心标签看,中国车市动力诉求最强的居然是油腻大叔(中年男性),高达42.47%。大叔眼中的动力诉求,不仅仅是瞬间的加速快与所谓的推背感,而是时时刻刻都有强劲的动力输出。其次是老当益壮的爷爷用户,十年后,当第一批小皇帝和大规模结婚购车的80后步入爷爷行列,届时爷爷们的退休日子应当会更潇洒,动力诉求自然会更强劲。在小伙、大叔与爷爷三大男性细分群体中,喜欢畅享飙车人生的小伙的动力诉求倒反是最弱的,2024年不及40%。女性各大细分群体的动力诉求,均低于同年龄段的男性;

大叔用户的动力诉求之所以强劲,与大叔车市的内部结构有关,2023年73.38%的大叔用户为换购。目前大叔以80后为主,属于中国车市第一批大规模买车的用户,使得本轮大叔换购呈现出鲜明的消费升级特色,包括动力升级等,共同助推了大叔用户的动力诉求;

近十年大叔车市蓬勃发展,2023年的总销量逼近700万辆,市占率超过30%,超越男性青年车市,摇身一变为中国的新第一细分车市。在拥有庞大规模的基础上, 再结合强劲的动力诉求,大叔群体有可能掀起中国车市的“新动力消费浪潮”,助推排量升级等新趋势。近几年,主打1.5L和1.6L等小排量的多数产品,都遭遇了市场销量大幅下滑的挑战,相关车企除了抱怨市场行情不好,也得积极反思自身的产品是否跟上了动力升级的新趋势。

大叔首要购车原因快速切换至自驾游,且自驾游的动力诉求强劲,将加速与加剧大叔主导的“新动力消费浪潮”的演变

2020-2023年,主导“新动力消费浪潮”的大叔用户的首要购车原因,快速由上下班切换至自驾游,且在自驾游、上下班、代步、接送孩子、日常更换五大核心购车原因中,自驾游的动力诉求最强,2024年高达44.07%。因为自驾游的出行半径更长、路况更复杂,在爬坡、脱困、长途等特殊情况下,都需要瞬间与持续的强劲动力输出,自驾游的动力诉求自然会高于上下班与代步;

切换快,诉求强,注定了这场由大叔主导的“新动力消费浪潮”的演变不会是和风细雨,而是狂风骤雨,留给车企观察与应对的时间不会太多。在短短的近四五年,1.5L和1.6L之小排量快速萎缩,更高排量的2.0L强势崛起,就是最好说明。但近几年不少车企就像木头人一样,对该趋势熟视无睹,甚至反其道而行之,部分高端品牌忙着推1.5L、1.3L等小排量产品;

过去二十多年,由于中国车市尚处汽车消费的初期阶段,和本土车企技术落后,再加相关部门给力,共同推动了小排量发展。日后一旦中国购车用户的消费能力大幅增强和本土车企快速攻克大排量技术难关,甚至更节能,以及相关部门来个神助攻,保不齐大排量(节能)产品就会快速崛起,甚至成为中国车市的新消费主体;

虽然1.5L和1.6L之小排量产品长期主导了中国车市,但不等于中国车市一直由小排量主导,过去四五年的动力升级不是结束,而是开始。

大叔主导的“新动力消费浪潮”的用户群体非常优质且不断壮大,将大幅提升中国车市的含金量与“重赏”胜出者

有些机遇食之无味弃之可惜,如目前的小电动市场,虽然起量快但利润低,再加双积分要求,车企不得不布局,哪怕赔本赚吆喝。如中国新能源车市都像小电动这样,车企迟早要喝西北风,很快会没积极性参与,那大叔主导的“新动力消费浪潮”是鸡肋还是香饽饽?我们一定要有明确答案;

2024年大叔用户的动力诉求随学历的提升而提升,本科生大叔升至43.45%,研究生大叔逼近48%,另外近十年中国车市的本科生与研究生占比持续提升,2023年一举突破40%,再加学历越高购车能力越强,共同提升了大叔主导的“新动力消费浪潮”的含金量。为了让论证更充分点,我们再从社会阶层角度切入。大叔用户的动力诉求同样随收入的提升而提升,2024年中产大叔升至43.10%,富豪大叔突破52%,同时在近十年中国车市的高收入车市持续壮大,再加收入越高购车能力越强,同样能得出大叔主导的“新动力消费浪潮”的高含金量的结论;

无论从学历还是从收入看,大叔主导的“新动力消费浪潮”的含金量都非常高,一旦“新动力消费浪潮”与新能源赛道有机结合,将成为中国汽车产业转型升级的新契机。虽然前景是光明的,但过程一定是曲折的,越往后,参与者越多,越曲折。

车企角逐大叔主导的“新动力消费浪潮”要更聚焦节能车和燃油车,用户对标榜动力强劲的电动车的动力诉求倒反不强劲

既然前景是光明的,接下来就得探究怎么干,首先得聚焦产品。调研发现,中国用户对节能车、燃油车的动力诉求更强劲,其中增程最突出,2024年超过46%,这与增程当前销量以理想、问界等高端品牌为主密切相关;其次是赛那、格瑞维亚主打的HEV产品,再次是燃油车。目前燃油车尚未到“哭丧”之时,相关车企得争分夺秒升级燃油车,加速节能化,尤其是大排量节能车。第四是插混,这与当下插混以紧凑型等动力诉求不太强的产品为主密切相关,如2024年底投放的夏、唐L等大PHEV可以快速上量,有望提升插混的动力诉求;

单独看,为了更好满足用户的动力诉求与用车体验,燃油车、插混、增程和油混四种动力形式,都有排量越来越大的趋势。目前丰田主导的油混的大排量布局是最积极的,一旦2027年后有关新能源的支持政策快速退出,率先完成2.5L等更大排量布局的油混,极有可能会获得更多大叔用户的青睐,迎来更好的发展机会。吉利、比亚迪、长城、理想等中国车企,除了积极布局与升级插混和增程产品,也得关注油混;

目前不少电动车都将动力作为核心卖点,但用户对电动车的动力诉求是最低的,2024年仅有30.36%,是唯一低于大盘水平的能源产品,因为电动车的购车主力是对动力诉求不强的女性。上述结论会让那些重点宣传动力卖点的电动车企业有些尴尬,相关车企与其花巨资去德国纽博格林北环赛道“刷圈”,不如开辆电动车去国际T型台上走走秀;

为了验证大叔主导的“新动力消费浪潮”聚焦燃油车与节能车的结论,我们进一步剖析大叔车市的内部结构。2023年,位居大叔车市主流车型市占率和渗透率TOP20的几乎都是燃油车和节能车,与“新动力消费浪潮”的能源特征高度重合。2023年大叔车市的市占率TOP20仍以紧凑型燃油车为主,渗透率TOP20有不少节能大车,由于市占率数据可部分总结当下车市格局,渗透率可部分展望车市新趋势,说明大叔车市仍未定型,将由紧凑型燃油车向大节能产品持续演变。

用户对电动车的动力诉求之所以偏低,与女性为主、聚焦短途场景、注重性价比和自身爆发性强但持续性差等诸多因素密切相关

电动车之所以会由车企眼中的肌肉男,沦为用户眼中的小奶弟,与用户结构、用车场景、核心卖点、电池特性等密切相关:2023年女性用户为电动车贡献了近七成的销量,但女性的动力诉求不强,2024年仅有35.66%,导致目前好多原本渴望通过突出运动吸引男青年的电动车,最后都得靠小姐姐、小阿姨等女性用户来收拾残局或擦屁股,哪怕看似风光的小米SU7也得仰仗女性;2023年在女性主导的前提下,用户选购电动车的核心原因是上下班、代步,上述场景的动力诉求都不强;2023年用户对电动车最满意的是综合成本低,即性价比突出,其次是更好开,这与加速好等电动车特性相关。不满意点聚焦电池续航短、易衰减和掉电,这些缺点都是电动车从娘胎里带出来的,很难改变……电动车的优缺点比较明显,动力输出强劲但持续性差,会让大叔有些尴尬的;

大排量燃油车如能基于电气化技术,升级为“小排量节能车”,甚至“大排量节能车”,不仅能确保强劲爆发,还能实现持续输出,更好满足用户的动力诉求。目前,无论是腾势D9、理想L系、问界M系等“小排量节能车”,还是途昂、揽巡、昂科旗等大燃油车,理论上都有持续升级的空间。退一步讲,电动车如能积极借鉴燃油车和节能车的部分优点,也能更好满足大叔的动力诉求,2025年小鹏G9、极氪009等电动车企业的混动产品将开始验证上述观点,保不齐就会给2023-2024年表现出色的理想L系、问界M系一个下马威。

车企角逐大叔主导的“新动力消费浪潮”,要注重大车化、大排量化、多功能化、个性化和高端化之“五化”趋势

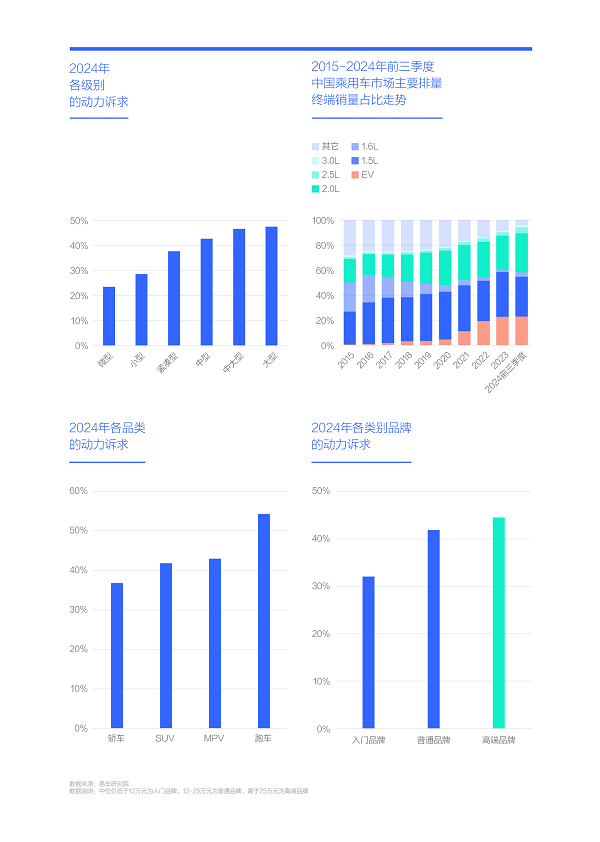

车企想更好角逐大叔主导的“新动力消费浪潮”,除了聚焦节能车与燃油车,还得考虑更多:一是大车化,动力诉求随着车型级别的提升而提升,2024年中型升至42.66%,中大型升至46.54%,大型升至47.42%;二是大排量化,目前除了女性主导的EV不断侵蚀小排量空间,男性主导的大排量化也在侵蚀小排量空间,2024年前三季度1.5L和1.6L的市场份额跌至35%,2.0L份额突破30%,更高排量的2.5L和3.0L含苞欲放,自吸与增压的排量重心都在提升;三是多功能化,2024年SUV和MPV的动力诉求都高于大盘水平,分别为41.78%和42.95%,这和多功能产品能更好胜任多场景、长距离等密切相关;四是个性化,2024年跑车的动力诉求超过50%,高达54.20%。截至2024年底,中国车市真正走量的跑车几乎没有,哪怕入门级,但不等于永远没有,一旦动力诉求持续强化,跑车市场出现爆款的概率只会越来越高、越来越近;五是高端化,2024年高端品牌的动力诉求高达44.50%,高于普通品牌和入门品牌。目前,奥迪、奔驰、宝马等主流高端品牌的小排量化与纯电化,与大叔主导的“新动力消费浪潮”南辕北辙;

近几年,理想L系、问界M系、腾势D9、坦克系等比较符合上述“五化趋势”的车型纷纷受益,但2021年及以前,上述类似产品几乎都是不走量的小众产品。未来几年,“五化趋势”只会更加显著,有志角逐大叔主导的“新动力消费浪潮”的车企,更得积极布局大排量等动力强劲的产品。

车企跟上大叔主导的“新动力消费浪潮”的“五化”趋势,要布局跑车、越野车、商务车、行政车、家庭大车之高含金量的“五车”

角逐大叔主导的“新动力消费浪潮”的核心还是产品问题,确定“五化”趋势后,我们进一步梳理产品线:从产品特征看,2024年动力诉求最显著的是激进犀利型,高达57.17%。近一年,从售价128.6-168.6万元的埃安昊铂SSR,到售价168万元的仰望U9,到售价76.9万元的极氪001FR,再加预售81.49万元的小米SU7 Ultra,不少车企都在积极试水纯电版的激进犀利型产品,可惜上述车型在2024年的销量微乎其微,更像“花瓶车”,日后类似路特斯等或许可以尝试下燃油车与节能车;其次是越野硬朗型,高达52.71%,再次是高级商务型、高贵豪华型和大气高端型,TOP5的动力诉求都大幅高于大盘整体水平;

我们可以从购车原因角度,简单验证下TOP5的动力诉求。2024年位居购车原因动力诉求榜首的是收藏,高达55.35%,理论上超跑等动力强劲的性能车更有可能被收藏。其次是飙车、越野、极限,然后是钓鱼、商务接待、自驾游等。整体上看,动力诉求的购车原因与产品特征高度吻合;

虽然“五车”(产品特征的动力诉求TOP5)的动力诉求非常强劲,但截至2023年“五车”仍属于小众产品,市占率仅16.56%。2021-2024年,大气高端型与越野硬朗型的快速、强势崛起,初步展现了“五车”潜质,迅速成就了理想、问界、腾势、岚图、坦克等多个新高端品牌,为相应车企创造了巨额利润;

未来十年,一旦大叔主导的“新动力消费浪潮”的“五化”趋势持续显现,“五车”产品自然会蓬勃发展,继大气高端型、越野硬朗型之后,激进犀利型、高贵豪华型、高级商务型也有可能爆发。高含金量的“五车”原本是保时捷、奥迪、奔驰、宝马等海外高端品牌的囊中之物,虽然目前遭遇了点挫折,但千万别垂头丧气和哭哭啼啼,没时间矫情!海外高端品牌在华还有广阔的发展空间。

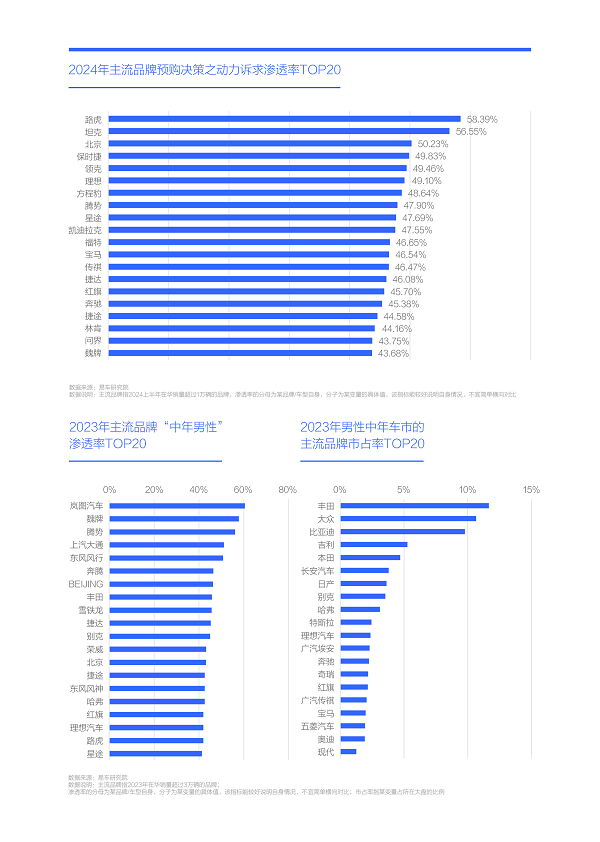

跟上“五化趋势”布局“五车产品”的品牌,主导了2024年中国车市动力诉求排行榜,路虎、坦克与北京位居TOP3

由于大气高端型和越野硬朗型在大叔主导的“新动力消费浪潮”中率先崭露头角,不仅助力了路虎、坦克与北京三大越野硬朗型品牌,包揽了2024年主流品牌动力诉求TOP3,而且助推了理想、腾势、星途、传祺、魏牌、问界等一大堆主打大气高端型产品的品牌,纷纷晋级至动力诉求TOP20。目前多数越野硬朗型产品主打2.0L排量,多数大气高端型产品主打1.5L的小排量节能动力,整体看,动力都不太突出。未来几年,如两者能持续升级动力,相信还有更大发展空间。或者说,在快速崛起的越野硬朗和大气高端两大细分车市,新进入者如能更好突出动力,后来居上的概率非常高;

领克(暂不讨论与极氪合并后的变数)、红旗与捷途三大品牌的未来变数比较大,一是它们用户的动力诉求都比较突出,二是目前为止它们的核心卖点并不是动力,三是未来两年它们都会重点投放有较高动力诉求的“五化五车”产品。其实捷达也有不少潜质,可惜近几年泥菩萨过江的大众对其赋能太少了。2025-2027年是大众突围的关键期,希望可以带捷达一起玩,助力捷达突出动力卖点;

中国用户对路虎、保时捷、凯迪拉克、奔驰、林肯等海外高端品牌的动力诉求较高,但近几年上述品牌的在华战略却是动力诉求不强的小排量与电动车,与用户愈发显著的动力诉求南辕北辙。近几年上述品牌的在华表现愈发举步维艰,充分论证了现行战略是很有问题的。可惜的是,上述品牌未来几年的在华战略,仍聚焦纯电路线。不能说纯电路线不对,至少不利于上述品牌角逐高含金量的大叔车市;

2023年主导大叔市占率TOP20的品牌,以主打燃油车与节能车绝对为主,丰田、大众与比亚迪位居TOP3,其中比亚迪销量主要来自PHEV产品。在渗透率TOP20,“五化五车”调性一下子就凸显了,岚图、魏牌、腾势、红旗、理想、星途等主打大气高端的品牌都位居TOP20,路虎、北京之主打越野硬朗的品牌,也在TOP20。市占率有利于总结当下,渗透率有利于展望未来,2023年大叔车市的市占率与渗透率两大排行,不仅验证了“新动力浪潮”的优良载体在燃油车与节能车,也论证了“新动力浪潮”由燃油车向节能车的演变趋势。

受制技术、政策等,在华车企长期对高含金量的大排量车市望而却步,但目前放宽大排量限制政策的市场条件越来越成熟

大排量约等于高利润,这是业内人士心知肚明的事情,车企一直垂涎三尺。但长期以来,燃油动力技术长期被欧美日车企把控,尤其是大排量动力,中国品牌只能退缩至含金量不高的小排量车市。同时海外车企的大排量产品几乎都以进口方式进入,不利于国内就业、税收与国企利润分成。再加在公车盛行的20世纪末21世纪初,相关部门与国有企业采购了大量大排量产品,给国家的财政支出造成了较大压力……综合各方因素,2008年财政部、国家税务总局发布通知,9月1日起调整汽车消费税政策,2.5升以上至3.0升乘用车的税率升至9%,3.0升以上至4.0升的由15%上调至25%,4.0升以上的由20%上调至40%,并推出限制价格、排量的公车采购等政策予以配合;

抑制大排量消费的新汽车消费税政策立竿见影,直接把中国车市的“大排量消费”扼杀在摇篮里。2007年2.1L及以上排量的市占率超过20%,但2008年后很快跌破10%,甚至降至5%,近一年才有所提升;

近几年,随着纯电、插混、增程等电气化技术的快速普及,不仅实现了车辆的更强动力输出,而且大幅降低了能耗,甚至快速壮大产业链,大幅降低了制造成本。在新能源浪潮中,中国品牌快速崛起,并成功突围高端车市。同时,中国车市的大叔化趋势显著,渴望选购大排量节能车等“五化五车”产品的私人用户越来越多……降低大排量消费限制政策的市场条件越来越成熟。

为了缓解价格战压力与拓展高利润板块,2024年长城、丰田积极布局“新动力消费浪潮”

为了更好迎合中国用户的“新动力消费浪潮”,2024年,长城汽车聚焦动力诉求强劲的越野硬朗型产品,2.0T和3.0T产品快速成为长城汽车新销量和新利润担当。2024年前三季度,长城汽车营收1422.54亿元,同比增长19.04%,创历史新高,净利润104.28亿元,同比增长108.78%,单车综合收入16.66万元,较去年同期提升2.83万元。2024年底,长城汽车董事长魏建军透露,长城汽车计划在2025年四五月份推出自主研发的4.0T V8大排量发动机,该举措有利于巩固长城汽车在“新动力消费浪潮”的优势地位。2026-2027年,如长城的3.0T、4.0T等大排量节能动力能持续优化,并由坦克向主打大气高端型的魏牌等更主流品牌普及,将突出魏牌针对理想、问界、腾势等核心竞品的差异化竞争优势,并重构长城汽车绝地反击的新架构;

除了长城汽车,丰田也在积极迎合大叔主导的“新动力消费浪潮”,2024年通过主动优化价格体系,丰田的赛那、格瑞维亚等主打2.5L排量的节能大车快速上量,前三季度,2.0L以上的产品的销量占比快速突破50%,最大限度减少价格战对利润的冲击,并在高端车市实现了对腾势D9、理想L系等竞品的有效反击。丰田高端化与节能化的战略路径,与中国车市大叔主导的“新动力消费浪潮”不谋而合,虽然2024年丰田在华压力陡增,但2027年后一旦购置税减免等新能源优惠政策快速退出,丰田实现触底反弹的概率很高。吉利、比亚迪、长城、奇瑞等中国品牌在积极布局PHEV等节能产品之际,一定要高度警惕丰田的大排量HEV,以免2027年之后在高含金量的“五化五车”领域被丰田摘了桃子;

2025-2026年,会有一大堆车企投放更迎合“新动力消费浪潮”的大节能车,理想L系、问界M系、腾势D9等率先受益者,不得不努力升级产品。继2024年MEGA出师不利后,如2025年新纯电家庭产品仍不能爆款,请理想L系做好再次官降的预案。

未来一二十年,从大叔到爷爷的持续助阵,“五化五车”有望成为中国车市的主流产品,和中国车企拓展欧美车市的关键产品

2024年爷爷的动力诉求小幅低于大叔,日后估计会旗鼓相当,甚至超过。因为2024年的大叔以第一批大规模结婚购车的小皇帝80后为主,十年后80后差不多就要陆陆续续开始退休了,将成为第一批老皇帝,估计届时的退休生活会比目前的60后更加潇洒。整体预判未来一二十年中国车市有强劲动力诉求的大叔+爷爷的市场份额会不断扩大,市占率大概率会超过50%,“五化五车”有望成为中国车市的主流产品;

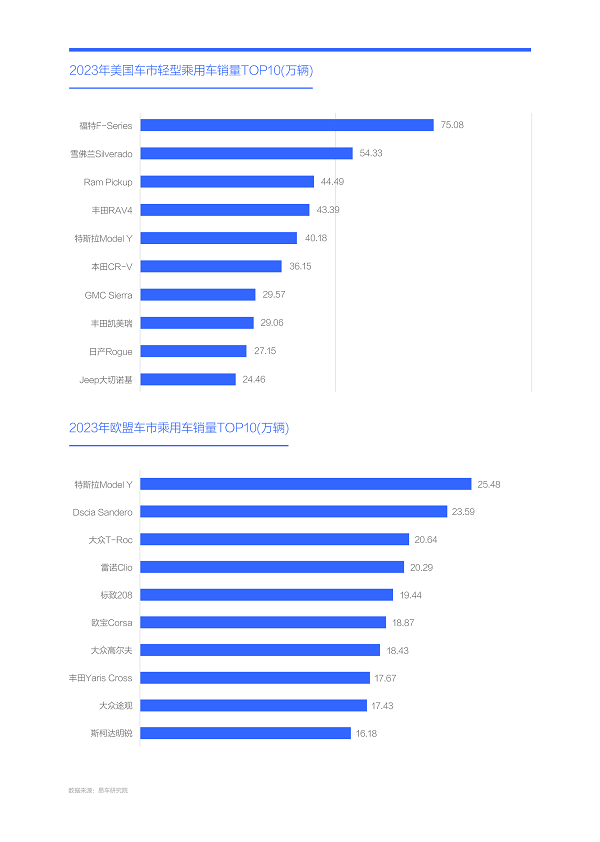

目前,美国属于典型的大排量车市,2023年销量排行榜首的福特F-Series皮卡的排量覆盖2.7升到7.3升不等,排行第二的雪佛兰Silverado的排量包括6.2升和6.6升。丰田RAV4在中国主打2.0L和2.5L,在美国主打2.5升与3.5升。日后中国车企想角逐美国车市,排量自然不能小,如能全面突出节能性,有利于形成中国大车的差异化竞争优势。目前,欧洲仍以小车为主,但欧洲用户盛行长途自驾,日后中国的大节能车等“五化五车”有挑战欧洲本土旅行车与进入欧洲主流家庭的潜质……虽然2024年中国与欧美的汽车关税纠纷愈演愈烈,但只要中国车企能紧紧抓住欧美用户的需求,中国与欧美的纠纷迟早会演变成“床头吵床尾和”。比政府脱钩更可怕的是中国产品与欧美用户的脱钩。

提前完成阶段性新能源任务后,建议相关部门优化汽车消费税,助力车企布局“五化五车”,努力提升中国车市的含金量

2024年中国购车用户的动力诉求为39.52%,再加动力诉求的主体是大叔,且大叔车市蓬勃发展与含金量极高,预判大叔有望掀起中国车市高含金量的“新动力消费浪潮”。近几年中国车市的主流排量由1.5L和1.6L之小排量,加速向2.0L之更高排量上移等迹象,也能初步论证“新动力浪潮”;

进一步调研发现,用户对标榜动力强劲的电动车的动力诉求倒反不强劲,节能车和燃油车更适合角逐大叔主导的“新动力消费浪潮”。该浪潮呈现出大车化、大排量化、多功能化、个性化和高端化之高附加值的“五化趋势”,聚焦跑车、越野车、商务车、行政车、家庭大车之高含金量的“五车”。2024年,跟上“五化趋势”与布局“五车产品”的品牌,已主导动力诉求排行榜。未来一二十年,大叔+爷爷将全面主导中国车市,不断释放动力诉求,“五化五车”有望成为中国车市的主流产品,和出口海外的关键产品;

2020年国务院印发的《新能源汽车产业发展规划(2021-2035年)》指出的2025年新能源汽车新车销售量达到汽车新车销售总量的20%左右和2035年纯电动汽车成为新销售车辆的主流,同时工信部公布2021-2025年14%、16%、18%、28%和38%的新能源积分考核比例……对照上述具体指标,广大车企通过几年的全力以赴,提前完成部分新能源的阶段性指标。2020年中国乘用车市场的新能源占比仅有5.63%,2021年跃至15%,2022年突破20%,2023年逼近35%,2024年挑战50%。虽然中国车市超前完成了不少阶段性新能源指标,但新能源销量高度聚焦“薄利多销”的小电动,与车企在新能源领域的巨额投入形成鲜明反差,这显然不利于中国车市的可持续发展;

对比2008年之前,目前消费大排量等“五化五车”的市场结构已翻天覆地,如购车主体由权贵阶层转向了更广泛的中产阶层,中国品牌由受困于小排量到主导高端化……在超前完成部分新能源指标后,建议相关部门积极优化汽车消费税,助力车企布局含大排量的“五化五车”,积极开拓2.0L及以上的大排量车市,尤其是节能型大车市场,不断满足人民群众日益增长的物质消费需求,努力提升中国车市的含金量,让更多参与者获利,实现中国新能源汽车产业的可持续高质量发展。